łDŻ║┼╩õōõōŌC╣╔ār╚šKŠĆłDĪŻ

ĪĪĪĪĪ░┼╩õōŽĄĪ▒└Ēšō╔ŽĄ─83ā|į¬Ą─╠ū└¹┐šķg┼c┼╩õōŽĄ╚½ŠĆ╚²Č╚Ą°═ŻĄĮĄūėą╩▓├┤śėĄ─▀ē▌ŗĻPŽĄ─žŻ┐Č°į┌ąą╩╣═Ļ¼FĮ▀xō±ÖÓ║¾Ż¼┼╩õōõōŌC├µ┼R═╦╩ąĄ─ļyŅ}ėųīó╚ń║╬Ū¾ĮŌ─žŻ┐┼╩õōõōŌCį┌ŲõÖÓūCąąÖÓ║¾Ż¼├µī”7.42ā|╣╔┴„═©╣╔Ą─öU╚▌Ż¼╣╔ārĢ■▓╗Ģ■Ą°ų┴ąąśIŲĮŠ∙╦«ŲĮŻ¼▀@ī”ė┌┼╩õōØōį┌Ą─┤¾╣╔¢|░░õōüĒšfŻ¼ęŌ╬Čų°┐╔─▄ėąĮ³░┘ā|Ą─┘~├µōp╩¦Ż¼▀@╣P┘~╦Ńį┌šlĄ─Ņ^╔Ž─žŻ┐▒Šł¾ėøš▀Į³╚š▓╔įLČÓ╬╗śIā╚╚╦╩┐Ż¼ęįŲŲĮŌ┼╩õōŽĄųžĮM▒│║¾Ą─╚²┤¾ųiŠųĪŻ

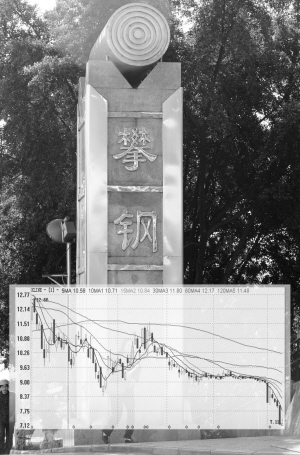

ĪĪĪĪ╣╔ār▒®Ą°┼c83ā|╠ū└¹┐šķg

ĪĪĪĪ8į┬1╚šŻ¼Ī░┼╩õōŽĄĪ▒ę╗Č╚╚½ŠĆĄ°═ŻŻ╗8į┬11╚šŻ¼Ī░┼╩õōŽĄĪ▒į┘Č╚╚½ŠĆĄ°═ŻĪŻ8į┬13╚šŻ¼ŅÉ╦ŲĄ─▒®Ą°į┘Č╚╔Žč▌Ż¼Ī░┼╩õōŽĄĪ▒╚½ŠĆĄ┌╚²┤╬ø_ō¶Ą°═ŻĪŻ╩š▒PĢrŻ¼╣╔ār┬įėąĘ┤ÅŚŻ¼Ą½╚½ŠĆĄ°Ę∙│¼▀^7éĆ░┘Ęų³cĪŻ░┤šš¼FĮ▀xō±ÖÓĄ┌╚²ĘĮ░░õō╦∙ū„Ą─│ąųZŻ¼Ī░┼╩õōŽĄĪ▒─┐Ū░ėą83ā|į¬Ą─└Ēšō╠ū└¹┐šķgĪŻŠ▐┤¾Ą─╠ū└¹┐šķg×ķ╩▓├┤ļyęįūĶų╣Ī░┼╩õōŽĄĪ▒Ą─╣╔ār▒®Ą°─žŻ┐

ĪĪĪĪĘų╬÷╚╦╩┐Ą─ĮŌßī╩ŪŻ¼═Č┘Yš▀╩╝ĮKō·ą─┼╩õōųžĮM┐╔─▄╔·ūāĪŻŽÓī”ė┌─┐Ū░├„’@Ė▀╣└Ą─┼╩õōŽĄŻ¼Š▐┤¾Ą─╠ū└¹┐šķg▒│║¾╩Ū┼╩õō╣╔ār40%╔§ų┴Ė³┤¾Ę∙Č╚Ą─Ž┬š{┐╔─▄Ż¼ę╗ł÷▓╗ī”ĘQĄ─’LļUė╬æ“╦Ų║§į┌Ū─Ū─Ąžū¾ėęĪ░┼╩õōŽĄĪ▒╣╔ārĄ─ŲŲĘ³Ę³ĪŻČ°śĘė^╚╦╩┐ätšJ×ķŻ¼▀@└’▓╗┼┼│²ėą╚╦╣╩ęŌĘ┼│÷Ī░ē─Ž¹ŽóĪ▒Ż¼│╦ÖCöU┤¾╠ū└¹┐šķgĪŻ

ĪĪĪĪĮžų┴8į┬13╚šŻ¼┼╩õōõōŌCĪó┼╩ėÕŌüśIĪóķL│Ū╣╔Ę▌Ą─╩š▒PārĘųäe×ķ6.7į¬Īó10.05į¬Īó4.55į¬Ż¼╚ń╣¹ī”šš┼╩õō│ąųZĄ─ōQ╣╔ār9.59į¬Īó14.14į¬Īó6.5į¬Ą─įÆŻ¼ĘŪĪ░┼╩õōŽĄĪ▒╦∙│ų17.16ā|┼╩õōõōŌC╠ū└¹ĮŅ~╝s×ķ49.6ā|į¬Ż¼╦∙│ų1.4ā|┼╩ėÕŌüśI╠ū└¹ĮŅ~╝s×ķ5.7ā|į¬Ż¼╦∙│ų3.4ā|ķL│Ū╣╔Ę▌╠ū└¹ĮŅ~╝s×ķ6.6ā|į¬ĪŻ┴Ē═ŌŻ¼õōŌCGFC1ąąÖÓī”æ¬Ą─7.42ā|┼╩õōõōŌC╠ū└¹ĮŅ~╝s×ķ21.4ā|į¬ĪŻ▀@śėĄ─įÆŻ¼Ī░┼╩õōŽĄĪ▒└Ēšō╠ū└¹┐šķgūŅĖ▀īó▀_ĄĮ83.3ā|į¬ĪŻ╚ń╣¹▓╗┐╝æ]ÖÓūCąąÖÓ▓┐ĘųĄ─įÆŻ¼Ųõ╠ū└¹┐šķg╝s×ķ61.9ā|į¬ĪŻ

ĪĪĪĪ’@╚╗Ż¼▀@śėŠ▐┤¾Ą─╠ū└¹┐šķg▓óø]ėąūī═Č┘Yš▀Ę┼ą─│ų╣╔ĪŻę“×ķ▀@ęŌ╬Čų°░░õōę¬│įĪ░┤¾╠ØĪ▒Ż¼░░õōįĖęŌå߯┐Č°Ųõć°ėą┘Y«a┴„╩¦Ą─¼FīŹå¢Ņ}Ż¼šlüĒ│ąō·▀@éĆž¤╚╬─žŻ┐

ĪĪĪĪę╗╬╗ÖCśŗ═Č┘Yš▀ĖµįVėøš▀Ż¼Ī░Ū░Äū╠ņŻ¼╬ęéā£p│ų┴╦┤¾╝sę╗░ļĄ─┼╩õōõōŌCĪŻ╚ń╣¹ųžĮMĘĮ░ĖėąūāĄ─įÆŻ¼╬ęéāĄ─ōp╩¦īó▀_ĄĮ50%ęį╔ŽŻ¼ŽÓī”ė┌╠ū└¹╦∙Ą├Ż¼’LļU▓╗ī”ĘQĪŻĪ▒

ĪĪĪĪ╩┬īŹ╔ŽŻ¼┼╩õōĪ░╚²╝ėę╗Ī▒Ą─ųžĮMĘĮ░Ė2008─Ļ4į┬14╚šįŁät╔Ž½@Ą├ć°┘Y╬»┼·Å═ĪŻ2008─Ļ6į┬23╚š╣╔¢|┤¾Ģ■═©▀^ĘĮ░ĖĪŻ─┐Ū░Ż¼ŽÓĻP▓─┴ŽęčĮøł¾╦═ų┴ūC▒OĢ■ĪŻ

ĪĪĪĪśIā╚╚╦╩┐Ž“ėøš▀═Ė┬ČŻ¼ūC▒OĢ■┐╔─▄ę¬Ū¾┼╩õōča│õŁhįu▓─┴ŽŻ¼Č°ŽÓĻP┘Y┴Ž╚įĒÜ╣½╩ŠĪŻėøš▀¤oĘ©║╦īŹįōŽ¹ŽóĄ─£╩┤_ąįĪŻČ°┼╩õōėąĻP╚╦╩┐▒Ē╩ŠŻ¼┼╩õōųžĮMø]ėąūā╗»Ż¼ę╗Ūą╚įį┌░┤▓┐Š═░ÓĄž▀Mąąų°ĪŻĮ³╚šŻ¼┼╩õōõōŌC▀Ć┼cšJ┘Å╚╦╣▓═¼║×╩░ląą╣╔Ę▌┘Å┘I┘Y«aĄ┌╚²┤╬ča│õģfūhĪŻ┼╩ų”╗©õōĶF(╝»łF)╣½╦ŠĄ╚╦─╝ęūó┘Yå╬╬╗═¼ęŌŻ¼╚ńŲõĖ„ūįöMė├ė┌šJ┘Å┼╩õōõōŌCĄ─ś╦Ą─┘Y«aė┌ŽÓĻPŲ┌ķg░l╔·╠Øōpė╔Ė„ūó┘Yå╬╬╗Ęųäe│ąō·Ż¼╚ńė»└¹ätė╔┼╩õōõōŌCŽĒėąĪŻ

ĪĪĪĪ┼╩õōĢ■▓╗Ģ■ė|░l═╦╩ąŚl╝■

ĪĪĪĪ╝┘įO═Č┘Yš▀╚½▓┐ąą╩╣¼FĮÖÓĄ─įÆŻ¼░░õō│ųėą┼╩õōõōŌCĄ─╣╔ÖÓīó▀_ĄĮ22.44ā|╣╔Ż¼š╝╣╔▒╚└²╝s×ķ45%Ż¼ė╔┤╦ė|░l═╦╩ąŚl╝■Ż¼Č°╚ń╣¹┼╩õō╣¹šµ═╦╩ąĄ─įÆŻ¼░░õōĄ─╩š┘Åæ┬įīó┤¾┤“š█┐█ĪŻ’@╚╗Ż¼Ė„ĘĮĢ■ŽļĘĮįOĘ©ūĶų╣═╦╩ąĄ─░l╔·ĪŻČ°ėøš▀ūóęŌĄĮŻ¼┼╩õōõōŌCGFC1╔ą╬┤ąąÖÓĄ─6.14ā|Ę▌ÖÓūC╗“įSīó│õ«öę╗éĆĪ░ĮŌć·Ī▒Ą─ĮŪ╔½ĪŻ

ĪĪĪĪę╗╬╗╩ņŽż┼╩õōĄ─õōĶF蹊┐åTĘų╬÷šJ×ķŻ¼─┐Ū░Ż¼╩ął÷ų„ꬥ─┐ų╗┼Š═╩Ū░░õō╝»łF┐╔─▄Ė─ūā¼FĮ▀xō±ÖÓĪŻ¼FĮ▀xō±ÖÓ╩Ū╣½╦Š╣╔ārĄ├ęįŠS│ųĄ─╬©ę╗└Ēė╔Ż¼Ą½¼FĮ▀xō±ÖÓę▓Ģ■ūīļpĘĮū▀╚ļę╗ĘN└¦Š│ĪŻ└ĒŽļŪķørŽ┬Ż¼│²┴╦┼╩õō╝»łF║═ĻP┬ōĘĮŻ¼▀Ćėą│ąųZ▓╗īŹąą¼FĮ▀xō±ÖÓĄ─ÖCśŗŻ¼Ųõ╦³Ą─┴„═©╣╔¢|Č╝Ģ■īŹąą¼FĮ▀xō±ÖÓĪŻ

ĪĪĪĪ╚ń╣¹į┌┼╩õōõōŌCÖÓūCąąÖÓ╚šŲ┌(2008─Ļ11į┬28╚š-12į┬11╚š)ęįŪ░ūC▒OĢ■īÅ║╦═©▀^▓óīŹ╩®┼╩õōš¹║ŽĘĮ░ĖŻ¼─Ū├┤░░õō╝»łFīó─├│÷210ā|į¬╩šĄ├45%ū¾ėęĄ─╣╔ÖÓĪŻė╔ė┌┤╦┤╬ÖÓūCø]ėąąąÖÓŻ¼ę“┤╦Ż¼īóė|╝░2006─Ļ8į┬30╚šĪČ╔Ņ█┌ūC╚»Į╗ęū╦∙╣╔Ų▒╔Ž╩ąęÄätĪĘųąĄ─═╦╩ąŚl╝■ų«ę╗Ż║╔ńĢ■╣½▒Ŗ│ųėąĄ─╣╔Ę▌Ą═ė┌╣½╦Š╣╔Ę▌┐éöĄĄ─25%Ż¼╣½╦Š╣╔▒Š┐éŅ~│¼▀^╚╦├±Ä┼4ā|į¬Ą─Ż¼╔ńĢ■╣½▒Ŗ│ų╣╔Ą─▒╚└²Ą═ė┌10%ĪŻ

ĪĪĪĪČ°╔ŅĮ╗╦∙ŽÓĻPęÄČ©’@╩ŠŻ¼╔Ž╩ą╣½╦Š╣╔ÖÓĘų▓╝░l╔·ūā╗»Ż¼▀B└m20éĆĮ╗ęū╚š▓╗Š▀éõ╔Ž╩ąŚl╝■Ą─Ż¼ė╔Į╗ęū╦∙øQČ©Ģ║═ŻŲõ╣╔Ų▒╔Ž╩ąĮ╗ęūĪŻūį▒Š╦∙øQČ©Ģ║═ŻŲõ╣╔Ų▒╔Ž╩ąĮ╗ęūų«╚šŲ12éĆį┬ā╚╚į▓╗─▄▀_ĄĮ╔Ž╩ąŚl╝■Ą─Ż¼▒Š╦∙ĮKų╣Ųõ╣╔Ų▒╔Ž╩ąĮ╗ęūĪŻ×ķ▀_ĄĮ╔Ž╩ąŚl╝■Ż¼╣½╦Š┐╔ęįį┌╔Ž╩÷Ų┌ķg╠ß│÷Ė─š²ėŗäØ▓ół¾▒Š╦∙═¼ęŌ║¾╗ųÅ═╔Ž╩ąĮ╗ęūŻ¼Ą½▒Š╦∙ī”Ųõ╣╔Ų▒Į╗ęūīŹąą═╦╩ą’LļUŠ»╩ŠĪŻ

ĪĪĪĪę“┤╦Ż¼╝┤╩╣┼╩õōõōŌC├µ┼R═╦╩ą╬ŻļUŻ¼╚įėąŠÅø_ĢrķgŻ¼ų╗ę¬į┌ęÄČ©Ą─20éĆĮ╗ęū╚šā╚ūīÖÓūCąąÖÓŻ¼ų«║¾╚į┐╔ęį▒Ż┴¶13%ū¾ėęĄ─┴„═©╣╔╣╔¢|Ż¼Å─Č°▒ŻūĪ┼╩õōõōŌC╔Ž╩ąĄž╬╗ĪŻ

ĪĪĪĪ▓╗▀^Ż¼įō蹊┐åT▒Ē╩ŠŻ¼╚ń╣¹ÖÓūCąąÖÓęį║¾Ż¼ę▓Š═╩Ū2008─Ļ12į┬11╚šęį║¾ūC▒OĢ■īÅ║╦═©▀^▓óīŹĢrĘĮ░ĖŻ¼─ŪŠ═├µ┼RĖ³×ķ╝¼╩ųĄ─å¢Ņ}Ż¼ę“×ķ▀@┤╬╔ą╬┤ąąÖÓĄ─6.14ā|Ę▌ÖÓūCīóĢ■░┤šš1.209Ą─ąąÖÓ▒╚└²ąąÖÓŻ¼╣½╦Š╣╔Ę▌į÷╝ė7.42ā|╣╔Ż¼┐é╣╔▒Š▀_ĄĮ57.27ā|╣╔Ż¼▀@éĆĢr║“└Ēšō╔Ž░░õōąĶę¬─├│÷280ā|į¬āČ¼F¼FĮ▀xō±ÖÓŻ¼ūŅ║¾Į^ī”┐ž╣╔Ī░╚²╝ėę╗Ī▒ų«║¾Ą─┼╩õōõōŌC52%Ą─╣╔ÖÓŻ¼═¼śėĢ■ė|╝░╔Ž╩ą╣½╦Š═╦╩ąŚl╝■ĪŻę“┤╦└Ēšō╔ŽūŅ║¾Ą─ĮY╣¹īó╩Ūė|╝░╔ŅĮ╗╦∙═╦╩ąŚl╝■Ż¼▀@┼c╣╔╩ą╚┌┘Y╣”─▄Ę┤Ž“▀\ū„Ż¼▓óŪęėąć°┘Y┴„╩¦Ą─Žėę╔ĪŻ▀@ĘNĘĮ░ĖŻ¼’@╚╗╩Ū░░õō╦∙▓╗įĖęŌ┐┤ĄĮĄ─ĪŻ╚ń╣¹šµ╩Ū▀@śėĄ─įÆŻ¼┼╩õōõōŌC▀Ćīóū▀ę╗▓ĮŲÕŻ║ūó╚ļ┘Y«aŻ¼öU┤¾┴„═©╣╔▒╚└²ĪŻęį▒ŻūC┼╩õōõōŌC▓╗Ģ■ė|╝░═╦╩ąŚl╝■ĪŻ

ĪĪĪĪ░░õō┐╔─▄├µ┼R░┘ā|┘~├µōp╩¦

ĪĪĪĪĪ░┼╩õōųžĮM┐╔─▄╔·ūāĄ─ūŅų„ę¬įŁę“╩ŪŻ¼░░õōę¬─├210ā|į¬░┤│ąųZār┘Å┘I┼╩õō╣╔Ų▒Ż¼═Č┘Yš▀Ą─83ā|į¬Ą─╠ū└¹┐šķgŠ═╩Ū╦³Ą─ōp╩¦ĪŻČ°ÖÓūCąąÖÓ║¾Ż¼░░õōĄ─┘~├µōp╩¦īó▀_ĄĮ░┘ā|į¬ĪŻĪ▒

ĪĪĪĪśIā╚╚╦╩┐Ž“ėøš▀▒Ē╩ŠŻ¼▀@īó╩ŪĪ░┼╩õōŽĄĪ▒83ā|į¬╠ū└¹┐šķg▒│║¾ūŅ┤¾Ą─└¦ŠųĪŻ╚ń┤╦ųž┤¾Ą─ōp╩¦Ż¼šlüĒ▒│▀@éĆ║┌ÕüŻ┐├µī”ć°┘Y┴„╩¦Ą─ųĖž¤Ż¼ėųėąšlüĒ│ąō·ž¤╚╬Ż┐Ųõųąē║┴”Ż¼▀hĘŪ░░õō╦∙─▄│ą╩▄ĪŻ

ĪĪĪĪįō╚╦╩┐Ęų╬÷šJ×ķŻ¼į┌─┐Ū░Ą─╩ął÷Śl╝■Ž┬Ż¼┼╩õōŽĄ╣╔āręčĮøĖ▀╣└Ż¼░┤šš░░õōĄ─¼FĮ▀xō±ÖÓŻ¼┼╩õō┐é╩ąųĄęčĮø▀_ĄĮ┴╦525ā|į¬Ż¼┼╩õō╝»łF╔Ž░ļ─Ļ«aõō375╚f揯¼╚½─Ļ750╚f揯¼Č°8į┬12╚šŻ¼Ū¦╚f揥─░▓Ļ¢õōĶF║═Ø·─ŽõōĶFĄ─┐é╩ąųĄĘųäe×ķ99ā|į¬║═120ā|į¬(ø]ėą┐╝æ]žōé∙)ĪŻ’@╚╗Ż¼Å─Į╚┌╩ął÷üĒ┐┤Ż¼░░õōū÷Ą─╩Ūę╗╣PśO▓╗äØ╦ŃĄ─┘I┘uĪŻČ°Å─«aśI▓╝ŠųüĒ┐┤Ż¼Š═┴Ē«öäešō┴╦Ż¼▀@╗“įS╩Ūę╗┤╬│╔╣”Ą─õōĶFąąśIųžĮM▓ó┘ÅĪŻ

ĪĪĪĪ▓╗▀^Ż¼ī”░░õōČ°čįŻ¼šµš²Ą─╬ŻÖC╩Ūį┌┼╩õōÖÓūCąąÖÓų«║¾Ż¼┼╩õō╣╔Ę▌īóį÷╝ė7.42ā|╣╔ĪŻ▀@▓┐Ęų═Č┘Yš▀─▄▓╗─▄šJ┐╔┼╩õōõōŌCĄ─╣╔ār─žŻ┐╚ń╣¹░┤šš─┐Ū░Ą─╩ąė»┬╩╦«ŲĮŻ¼┼╩õōõōŌCĄ─╣╔ār┐╔─▄į┌3-4į¬ū¾ėę(▓╗┐╝æ]ųžĮMŅ}▓─ę“╦ž)Ż¼▀@ęŌ╬Čų°Ż¼ęį9.59į¬/╣╔┘I▀M┼╩õōõōŌC22.44ā|╣╔Ą─░░õō┘~├µōp╩¦īó│¼▀^░┘ā|į¬ĪŻ▓╗šō╩Ū░░õō▀Ć╩ŪŲõīŹļH┐žųŲ╚╦ć°┘Y╬»Ż¼░┘ā|┘~├µōp╩¦Č╝īó╩Ūę╗┤╬ć└Š■Ą─┐╝“×ĪŻ▀@┐╔─▄╩Ū╩ął÷▓╗═Żé„▓ź┼╩õōųžĮMĪ░╔·ūāĪ▒Ą─įŁę“╦∙į┌ĪŻ

ĪĪĪĪ┼╩õōõōŌC║×╩ųžĮMĄ┌╚²┤╬ča│õģfūh

ĪĪĪĪ┼╩õōõōŌC(000629)Į±╚š┼cšJ┘Å╚╦╣▓═¼║×╩░ląą╣╔Ę▌┘Å┘I┘Y«aĄ┌╚²┤╬ča│õģfūhĪŻ┼╩ų”╗©õōĶF(╝»łF)╣½╦ŠĄ╚╦─╝ęūó┘Yå╬╬╗═¼ęŌŻ¼╚ńŲõĖ„ūįöMė├ė┌šJ┘Å┼╩õōõōŌCĄ─ś╦Ą─┘Y«aė┌ŽÓĻPŲ┌ķg░l╔·╠Øōpė╔Ė„ūó┘Yå╬╬╗Ęųäe│ąō·Ż¼╚ńė»└¹ätė╔┼╩õōõōŌCŽĒėąĪŻ(ČŁ╬─ä┘)

| Ė³ČÓ>> |